Pourquoi la hausse des taux d'intérêts menace les entreprises qui ne gèrent pas bien leur BFR ?

Pourquoi la hausse des taux d'intérêts menace les entreprises qui ne gèrent pas bien leur BFR ?

Le niveau d’emprunt est resté bas depuis si longtemps qu’il n’est pas sûr que les Directeurs Financiers se montrent réactifs et agiles en cas de remontée subite et forte des taux d’intérêts.

Pourtant il n’est pas impossible que les entreprises doivent arrêter de se financer à crédit pour revenir à une approche plus pragmatique et connectée aux bonnes pratiques de gestion des fonds de roulement.

Et même si nous ne sommes pas actuellement dans une période de pénurie de crédit, la stratégie de financement par la dette ne trouve plus beaucoup d’échos positifs chez les économistes

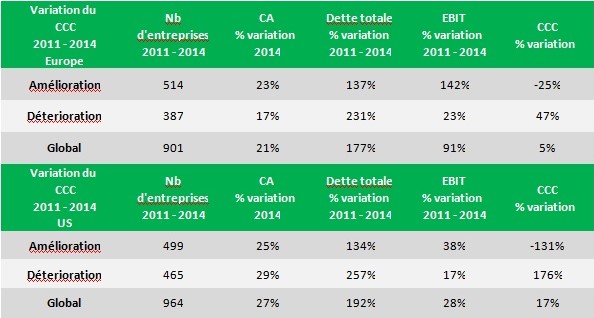

L’enquête BFR 2015 d’REL, une étude annuelle des 1000 premières entreprises européennes fait apparaître qu’en moyenne, depuis 2011, les entreprises ont fait croître leur endettement de 100%, tout en améliorant leur résultat d’exploitation (EBIT) de 91% et leurs recettes de 21%. Aux USA, le classement des 1000 entreprises Américaines fait apparaître des tendances similaires avec depuis 2011 un doublement de la dette (200), seulement 28% de hausse du résultat d’exploitation (EIT) et 27% de croissance des recettes.

Toujours sur la même période, la performance du résultat d’exploitation des 1000 premières entreprises européennes a chuté de 10%, quand en parallèle les dettes cumulées ont augmenté de 3 milliards d’Euros depuis 2011 et représentent cumulées, 3 trillions, soit 20% du PIB de la zone euro.

Aux USA, la performance du résultat d’exploitation des 1000 premières sociétés américaines crut de 9%, mais leur endettement a augmenté de près d’1 trillion, pour un cumul de 4,6 trillions d’Euros, soit 27% du PIB des Etats-Unis.

Ces chiffres dans un contexte de taux d’intérêts ultra bas sont supportables, mais peuvent fragiliser les entreprises en cas de forte hausse des taux d’intérêts. Comment pourraient-elles continuer à financer les fusions, acquisitions et expansions qu’elles payent pour l’instant via l’emprunt et la dette ? La réponse est simple : avec difficulté…

Réagir à la hausse des taux

Quand les taux d’intérêts remontent, les entreprises s’en remettent aux mêmes décisions : réduction d’activités, vente d’actifs, licenciements secs… certaines de ces mesures peuvent assurément participer à la remise en forme des entreprises, mais d’autres peuvent se révéler contre-productives et même handicaper les plans a long terme en raison d’ajustements court-termistes.

Toutefois, les entreprises qui ont su conserver une rigueur de gestion de leurs BFR disposent de meilleures marges de manœuvre en cas de retournement des taux.

Baisse du prix des actifs, meilleure flexibilité des salaires, respect des investisseurs pour les entreprises qui gèrent sainement leur bilan.

La valeur créée via la bonne gestion du BFR excède d’ailleurs celle générée par le financement par la dette.

Dans l’édition 2015 de son enquête BFR annuelle , REL a analysé que les 514 entreprises qui ont amélioré leur Cash Conversion Cycle (CCC = Cycle BFR en jours) entre 2011 et 2014, sont celles qui ont accru leurs résultats de 24%, bien au dessus des 17% de croissance affichés par les 387 entreprises dont le CCC s’est détérioré.

Figure 1 : Les entreprises au CCC en baisse sont en tête

Figure 1 : Les entreprises au CCC en baisse sont en tête

Le premier groupe d’entreprises a également amélioré son résultat d’exploitation de 142 %, une performance en comparaison des 23% affichés par le groupe moins attaché à la gestion serrée de son cycle.

En conséquence le groupe de « bonne gestion » a pu libérer 25% plus de liquidités que le groupe moins attaché à la gestion de son BFR, lui procurant plus de facilité à rembourser sa dette

Nos « bons élèves », dont le CCC s’est amélioré ont également moins eu recours à l’emprunt avec une hausse de 137% des emprunts versus 231% pour les entreprises moins rigoureuses dans le suivi de leur cycle de trésorerie et dont le CCC s’est détérioré.

D’un point de vue général, les entreprises attachées à la bonne gestion de leur « cycle de conversion cash », affichant un bon CCC, ont un meilleur ratio d’endettement, de meilleures liquidités et au final de meilleurs performances financières. Les banques ont tendance à leur accorder de meilleurs taux d’emprunt et plus favorablement des crédits.

Pour les entreprises dont la position du CCC s’est déteriorée, les perspectives de vivre à crédit se révèlent pessimistes. Plusieurs ressentent déjà la pression sur leur Cash Flow Libre à court et moyen termes. Elles ont vu leurs résultats ralentir et se situer en dessous du niveau minimum pour améliorer leur niveau de crédit.

En Europe, les entreprises de notre classement 2015 n’ont connu seulement qu’une légère augmentation de 23% de leur résultat d’exploitation tout en constatant une augmentation de 47% par rapport à 2011, dans l’immobilisation de leur liquidité.

Aux USA, les chiffres se montent à 17% d’augmentation du résultat d’exploitation pour 176% de hausse d’immobilisation des liquidités. Nombres de ces entreprises s’exposent au risque de subir une dégradation de leur note financière dans les années à venir

Etre exigeant pour ses liquidités

Générer du cash flow de ses opérations financières n’est pas aussi facile que d’emprunter à des taux d’intérêts bas. Cela requiert une attention permanent au BFR opérationnel, du temps et de l’energie. L’effort en vaut la peine.

Les entreprises qui financent leurs investissements à travers le cash libéré des opérations, sont en meilleure position pour 5 raisons :

- De plus importantes réserves de liquidités

- Un meilleur niveau de Cash Flow Libre du à un niveau d’endettement inférieur

- La performance de l’EBIT par rapport au niveau de la dette améliorera sa notation

- Les préteurs potentiels lui offrent de meilleures conditions d’emprunt à des taux les plus intéressants

- Dans un environnement économique difficile, les investisseurs sont sensibles à un Bilan optimisé