Taxation des revenus du capital comme ceux des revenus du travail", cette promesse présidentielle, a inquiété de nombreux chefs d’entreprise qui avaient un projet de cession de leur société. La solution de l’exil fiscal vers des contrées plus clémentes n’est plus une piste aussi avantageuse et ce, depuis le 3 mars 2011. Explications de Erwan Grumellon, Responsable de l’Ingénierie Patrimoniale chez SwissLife Banque Privée.

En effet, les départs vers l’étranger déclenchent inévitablement l’ « Exit-Tax ».

Le mécanisme prévoit la taxation en France des plus-values latentes au moment du départ. Quitter la France avant cession n’est plus une piste d’optimisation – la plus-value a été réalisée en France, elle sera fiscalisée en France... comme un revenu du travail mais … pas tout à fait comme un revenu du travail. La promesse de François Hollande de « taxation des revenus du capital comme ceux des revenus du travail » a inquiété de nombreux chefs d’entreprise qui prévoyaient une cession. L’éventuel échappatoire de l’exil fiscal n’est plus le sésame. Quitter la France avant cession n’est plus une piste d’optimisation : la plus-value réalisée en France est fiscalisée en France et plus ou moins comme un revenu du travail. Explications.

Exit le taux forfaitaire d’imposition à 19% au titre de l’impôt sur le revenu auquel on ajoutait les prélèvements sociaux, soit une pression fiscale et sociale de 34,5 %. Dorénavant, le taux d’impôt dépend de la tranche marginale d’imposition du cédant. Il peut alors atteindre rapidement 45% auquel on ajoute toujours les prélèvements sociaux de 15,5%. La promesse électorale est bien tenue, enfin presque. En effet, sous la pression de la « fronde des Pigeons » - célèbre groupement revendicateur de chefs d’entreprise- le gouvernement a recouvré la raison en revoyant significativement sa copie dans la loi de finances pour 2014.

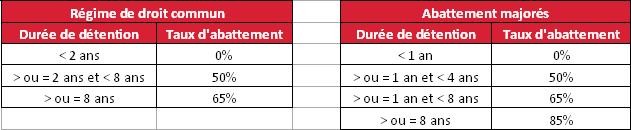

C’est ainsi que pour limiter les effets néfastes du nouveau régime fiscal sur les cessions d’entreprise en France, des abattements ont été mis en place sur les plus-values réalisées. Leur importance dépend de la durée de détention des titres et du bénéfice ou non d’un régime dérogatoire par le cédant (cf. tableaux). Il faut souligner que ces abattements s’appliquent uniquement pour l’impôt sur le revenu - la base d’imposition pour les prélèvements sociaux n’est pas retraitée.

Ces nouvelles dispositions législatives prévoient trois régimes incitatifs :

- Cessions réalisées par les dirigeants de PME européennes (moins de 250 salariés, total de bilan < 43 M€ ou chiffre d’affaire <50 M€) faisant valoir leurs droits à la retraite dans les deux ans de la cession

- Cession de titres acquis dans les dix ans de la création de la société

- Cession de titres au sein du groupe familial.

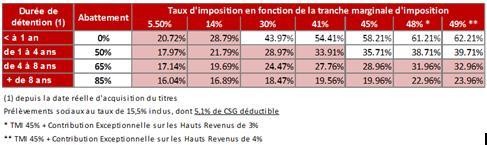

Concrètement, l’application des abattements dans le cadre d’un régime incitatif fait apparaitre une pression fiscale et sociale généralement plus faible que celle que connaissaient les chefs d’entreprise avant cette réforme contestée (cf. tableau ci-après). Seuls les chefs d’entreprise bénéficiant du dispositif pour départ en retraite se retrouvent dans une situation moins favorable, hormis ceux dont la plus-value serait inférieure à 500 000 €.

Par ailleurs, on peut constater que certains chefs d’entreprise qui avaient, auparavant, malencontreusement fait valoir leurs droits à la retraite plus de deux ans avant la cession, et qui ne pouvaient alors bénéficier d’aucun régime particulier peuvent, avec ces nouvelles règles, s’ils ont été créateurs de leur entreprise, profiter d’un autre dispositif incitatif : pour les cessions de titres acquis dans les dix ans de la création… Ils pourront alors obtenir le bénéfice d’un éventuel abattement de 85% de la plus-value de cession.

Le tableau ci-après illustre clairement la pression fiscale et sociale dans le cadre d’un régime incitatif.

Précisions de l’Administration fiscale

Par une mise à jour du Bulletin Officiel des Finances Publiques (BOFiP) en date du 14 octobre 2014, l’Administration fiscale apporte quelques précisions attendues.

Hormis la confirmation que les abattements précités s’appliquent également et de la même manière aux moins-values réalisées, l’Administration précise que l’extension du régime applicable aux chefs d’entreprise partant dans les deux ans de la cession à la retraite ne s’appliquera plus aux cofondateurs, ni aux membres du groupe familial. De facto, la tolérance concernant la participation minimum de 25% du cédant partant à la retraite si les autres cédants cofondateurs cèdent au même moment ne pourra plus s’appliquer.

Force est de constater que les mesures phare touchant les cessions d’entreprise – taxation des plus-values comme des revenus du travail et information des salariés avant cession – n’auront pas les effets espérés ou redoutés.

La cession d’entreprise peut donc avoir de beaux jours devant elle.

Erwan Grumellon, Responsable de l’Ingénierie Patrimoniale chez SwissLife Banque Privée